Selic completa 40 anos de funcionamento

Criado para modernizar o registro da negociação de títulos públicos, o Sistema Especial de Liquidação e de Custódia é operacionalizado a partir de um convênio entre o Banco Central e a ANBIMA

O Selic (Sistema Especial de Liquidação e de Custódia) chega aos 40 anos como um dos pilares do Sistema Financeiro Nacional. Operacionalizado pelo Demab (Departamento de Operações do Mercado Aberto) do Banco Central em conjunto com a ANBIMA, o sistema consolida uma das mais longas e bem-sucedidas parcerias público-privadas. O Selic é responsável pelo registro e liquidação dos títulos públicos do Tesouro Nacional e, ao longo dos anos, ajudou a construir as bases da estabilidade financeira do país.

“O Selic é um exemplo bem claro de parceria de grande sucesso, em que as partes envolvidas enxergam claramente o valor do trabalho conjunto e estão sempre contribuindo para o aprimoramento”, afirma Carlos Ambrósio, nosso presidente.

Alguns números demonstram a importância dessa cooperação. Atualmente, são 470 participantes (como são chamados os bancos, cooperativas de crédito, corretoras e distribuidoras de valores que utilizam o sistema) e 157 mil clientes que têm títulos no Selic sem intermédio do Tesouro Direto (fundos de investimento, de previdência, entre outros). A relevância do sistema pode ser medida pela sua participação no total de negócios com títulos públicos federais: cerca de 99% da carteira está depositada no Selic (o percentual restante está na B3). Em 2019, as operações compromissadas, excluídas as realizadas com o BC, alcançaram médias diárias de R$ 1,2 trilhão em volume e de 7.387 operações.

Quando computados todos os tipos de transações em curso no Selic (como os retornos de operações compromissadas e de redesconto, as emissões primárias de títulos, as vinculações/desvinculações e os pagamentos referentes a resgates e juros), as médias diárias superam R$ 3 trilhões. “Esse valor chega a R$ 5 trilhões nos dias seguintes às reuniões do Copom (Comitê de Política Monetária) que determinam a meta da taxa básica de juros”, diz Marcus Sucupira, chefe da Dicel (Divisão de Administração do Selic) no Demab/BC.

Todas as operações realizadas no Selic são registradas e liquidadas eletronicamente. Elas contam com um aparato tecnológico que dá segurança ao governo federal para financiar os projetos necessários ao país, assim como garantia e tranquilidade a quem compra e vende esses ativos. Antes do Selic ser criado, os títulos eram negociados fisicamente, em papel, o que obrigava os investidores a ter inúmeros cuidados para evitar fraudes, roubos ou a simples perda dos papéis.

Mas e a taxa de juros?

Nos últimos anos, a sigla Selic passou a ser conhecida popularmente como sinônimo de taxa básica de juros. Isso é explicado pelo fato de que é pelo sistema que as instituições financeiras realizam, diariamente e em tempo real, operações compromissadas lastreadas em títulos públicos. A média ponderada das taxas destas transações com prazo de um dia indica o valor diário da taxa básica de juros, que acabou se popularizando como taxa Selic.

Nosso papel no Selic

Pelo convênio com o BC, cabe à Associação apoiar a operacionalização do sistema. Também somos responsáveis por prover infraestrutura tecnológica e mão de obra especializada – são mais de 110 funcionários nossos na sede do BC no Rio de Janeiro.

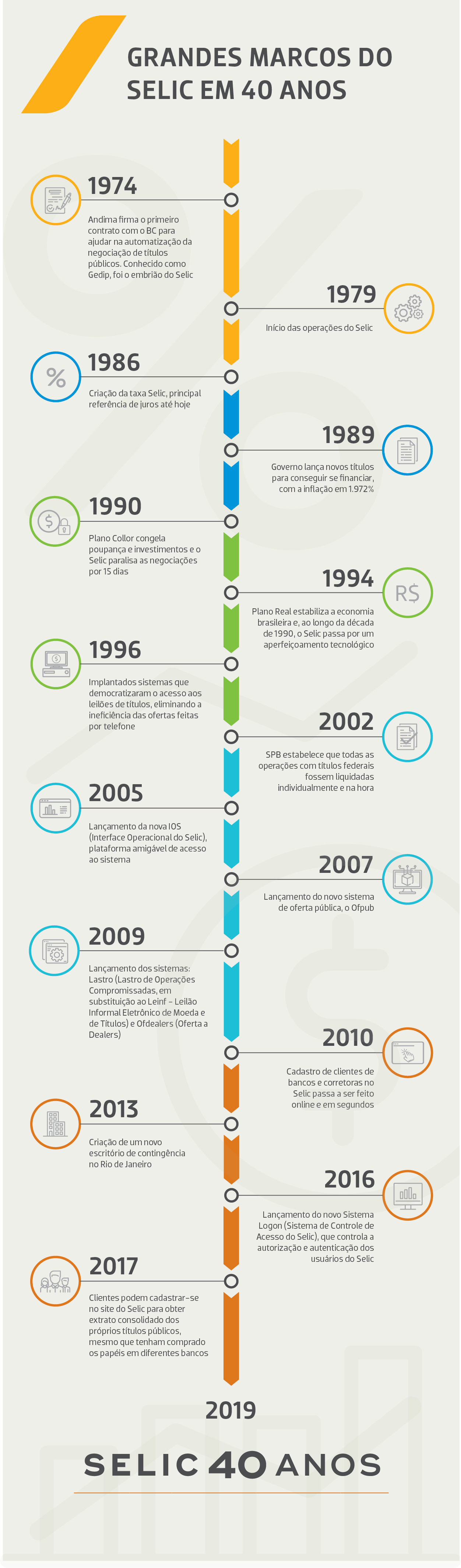

+ Conheça os grandes marcos do sistema nas últimas décadas

A interação com o regulador é constante. O programa anual de investimento do Selic, que alinha estrategicamente as necessidades do negócio com os avanços tecnológicos, por exemplo, é elaborado em conjunto.

Para orientar essa agenda estratégica, o BC costuma ouvir o mercado. “Por isso, mantemos a Comissão Operacional do Selic, formada por profissionais do mercado, que leva contribuições ao BC sobre possíveis melhorias no sistema”, afirma Zeca Doherty, nosso superintendente-geral.

De acordo com Francisco Vidinha, superintendente do Selic, o convênio é um exemplo a ser seguido. “A parceria permite que o BC, órgão público regulador do mercado financeiro, ouça, se relacione e entenda as necessidades do mercado. Ao mesmo tempo, o mercado pode entender as necessidades do BC para alinhar as expectativas, definir as regras e testá-las. Tudo a quatro mãos entre um órgão público e a iniciativa privada”, diz.

O arranjo inédito entre a ANBIMA e o BC é, até hoje, alvo de interesse internacional. Doherty conta que recepciona representantes de instituições financeiras e de órgãos reguladores de outros países, interessados em conhecer detalhes da parceria. “Eles vêm para entender o funcionamento de um acordo tão duradouro e os benefícios para a infraestrutura do mercado financeiro”, afirma.

Uma história que nos dá orgulho de participar

Em artigo, Zeca Doherty, nosso superintendente-geral, comenta a evolução do Selic

"Comemoramos 40 anos de funcionamento do Selic, o Sistema Especial de Liquidação e de Custódia, que é operacionalizado pelo Demab (Departamento de Operações do Mercado Aberto) do Banco Central em conjunto com a ANBIMA. É um orgulho para nós participar dessa história. Não é exagero dizer que o Selic ajudou a construir os pilares do Sistema Financeiro Nacional e deu sustentação ao crescimento econômico do país ao garantir eficiência e confiabilidade ao registro e à liquidação dos títulos públicos. Assim, a história do Selic se mistura com os ciclos econômicos que o Brasil passou nas últimas quatro décadas.

Nascido para modernizar a negociação dos títulos públicos, o Selic garantiu uma infraestrutura ágil e confiável para os negócios; criou possibilidades para a gestão da dívida pública; e permitiu o acompanhamento da taxa de juros de curtíssimo prazo, resultado das operações compromissadas diárias registradas em tempo real no sistema. Daí nasceu a taxa Selic, que acabou virando sinônimo de taxa básica de juros. A ANBIMA, como parceira do BC, apoia a operacionalização do Selic, além de prover a infraestrutura tecnológica e a mão de obra especializada necessárias ao funcionamento dele (mais de 110 dos nossos funcionários trabalham no prédio do BC).

Não é exagero dizer que o Selic ajudou a construir os pilares do Sistema Financeiro Nacional

Ao fomentar um ambiente propício à formação de preços para os títulos públicos, contribuímos para ampliar o mercado aberto. Isso deu ao Tesouro Nacional mais instrumentos para negociação dos ativos e abriu caminho para o crescimento do mercado de dívida pública, que, além de ser fonte de financiamento para o governo, também é uma forma de a União e os Estados financiarem seu próprio déficit.

Para o mercado, o Selic se traduziu em segurança, eficiência e redução de custos. Antes da automatização do sistema, os títulos eram físicos, exigiam espaço para serem guardados e investimento para garantir a integridade dos papéis. Muitas vezes eram transportados em carros-fortes por conta das grandes cifras milionárias envolvidas nas operações.

A história pré-Selic é recheada de casos curiosos, com títulos que foram parar no lixo durante a limpeza de escritórios ou que se perderam em acidentes de avião e assaltos. O Selic eliminou o ativo físico, ainda que por vezes chamamos os títulos de papéis.

Tudo isso favoreceu o desenvolvimento do mercado e abriu caminho para o Selic ser hoje um dos sistemas de liquidação e custódia de títulos públicos mais modernos do mundo.

A proximidade que mantemos com o BC favorece o diálogo e a troca de percepções entre a autoridade monetária e o mercado. Isso foi muito importante ao longo dos vários planos econômicos experimentados nas últimas décadas. Continua sendo determinante para o aperfeiçoamento do sistema e a adequação às melhores práticas de mercado.

Para o mercado, o Selic se traduziu em segurança, eficiência e redução de custos

O comprometimento do BC e do mercado por um Selic cada vez mais eficiente e à altura dos desafios da economia brasileira está na raiz do sucesso da parceria entre a autoridade monetária e a ANBIMA. É com orgulho que celebramos esses 40 anos de funcionamento do Selic e nos preparamos para o futuro, gratos pela confiança e cientes da responsabilidade que temos perante não só ao BC, mas a todo sistema financeiro."

Zeca Doherty - superintendente-geral

Selic ajuda a manter o equilíbrio da economia brasileira

História do sistema se mistura com a história do mercado financeiro

O Selic (Sistema Especial de Liquidação e de Custódia) completa 40 anos em 2019. Criado para registrar e liquidar os títulos do Tesouro Nacional, ele acompanhou diversas fases do mercado financeiro e da economia brasileira, como a implementação de planos econômicos para conter a inflação e a criação da taxa Selic.

Como era o Brasil quando o Selic foi criado

Há 40 anos, os bancos precisavam ocupar salas inteiras para abrigar enormes computadores que processavam os dados dos correntistas. A população brasileira ainda não chegava a 120 milhões de habitantes e a maior parte das compras e vendas era feita em papel-moeda.

+ Selic consolida uma das mais longas e bem-sucedidas parcerias público-privadas

Foi nesse contexto que surgiu o Selic, em outubro de 1979. A partir de então, o Tesouro Nacional ganhou agilidade para emitir papéis do governo, essenciais para financiar o crescimento do país e dar segurança à economia ao longo das diversas crises que o Brasil passou nas décadas seguintes. Nascido para modernizar o registro da negociação de títulos, o Selic acabou ajudando a manter o equilíbrio da economia em momentos críticos, especialmente nos planos econômicos idealizados para controlar a escalada da inflação.

Fonte de financiamento para a União

Os títulos públicos foram determinantes para financiar as grandes obras que marcaram o chamado milagre econômico, no começo da década de 1970. Apesar da maior circulação desses ativos, todo o processo ainda envolvia papéis emitidos fisicamente. Isso trazia preocupações quanto à segurança dos investidores, pois milhões de cruzeiros — moeda da época — podiam estar impressos em um papel que, se perdido, levava junto todo seu valor.

Algumas corretoras chegavam a contratar carros-fortes para levar os papéis de um lugar para outro. Em 1974, a Andima (Associação Nacional das Instituições do Mercado Financeiro, que, junto com a Anbid, Associação Nacional dos Bancos de Investimento –, deu origem à ANBIMA) firmou o primeiro contrato com o BC para ajudar na automatização das operações com títulos públicos. O acordo previa que a entidade fornecesse mão de obra e alugasse um computador de grande porte para armazenar as informações na Gedip (Gerência da Dívida Pública) do BC – esse foi o embrião do Selic.

Como a economia crescia a passos largos, foi preciso trocar computadores antigos por tecnologias mais recentes e garantir um mercado aberto de títulos que assegurasse que o governo não só vendesse seus papéis, mas recebesse o valor dessas negociações. O Selic estreou em 22 de outubro de 1979, apenas com o registro da custódia, ou seja, guarda dos papéis. Menos de um mês depois, em 14 de novembro, o sistema de liquidação entrou em funcionamento. Começava, então, um dos mais modernos e sofisticados sistemas eletrônicos de registro de negócios com títulos públicos do mundo.

Com ele, a emissão de títulos físicos não era mais necessária, pois tudo ficava registrado no Selic. Foi uma transformação quase instantânea: o sistema eliminava a falsificação e as fraudes. Era também uma forma de garantir a solvência do sistema financeiro e proteger especialmente as pequenas corretoras, que podiam quebrar caso levassem calote em apenas uma operação com títulos públicos. Todas as liquidações de operações passaram a serem feitas no Selic, eliminando os pagamentos em cheques. “Numa época em que não se pensava em internet e muito menos em fintechs, o Selic foi pioneiro na desmaterialização do título público, ao fazer com que o registro das operações deixasse de ser realizado em papel para ser eletrônico”, afirma Bruno Serra Fernandes, diretor de Política Monetária do BC.

O Plano Cruzado e o nascimento da taxa Selic

O Selic deu ao Tesouro Nacional mais instrumentos para vender seus títulos. Isso abriu caminho para o mercado de dívida pública crescer e as negociações ganharam liquidez. Na década de 1980, com a inflação em alta, os investidores passaram a procurar principalmente as ORTNs (Obrigações Reajustáveis do Tesouro Nacional), indexadas à correção monetária. O governo, também por causa da inflação fora de controle, ampliou a oferta desses títulos, mas reduziu os prazos de resgate. A escalada da inflação — e da dívida — levou à edição do Plano Cruzado, uma tentativa de estabilizar a economia com o congelamento de preços, o que freou a negociação de títulos públicos.

As medidas do Plano Cruzado, como a extinção da correção monetária e a redução dos juros, impactaram negativamente a demanda pelos títulos públicos. Para tentar reverter este cenário, o governo transformou as ORTNs em OTNs (Obrigações do Tesouro Nacional), títulos para servir exclusivamente como instrumentos de política monetária; e criou a LBC (Letra do Banco Central); papel com rentabilidade atrelada à taxa Selic, que teve grande aceitação dos investidores. Ao longo do tempo, a taxa se tornou a principal referência para a economia brasileira.

Assim como o Plano Cruzado, vários planos idealizados para conter a inflação fracassaram e a recessão voltou. A União precisava de financiamento e criou títulos para atrair investidores. As negociações retomaram o crescimento até que, em março de 1990, com o Plano Collor, em mais uma tentativa de domar a hiperinflação, houve o confisco das aplicações financeiras com saldo acima de 50 mil cruzados.

A medida paralisou a economia e, primeira vez, o Selic teve que desligar os computadores. Todas as negociações foram suspensas por 15 dias, à espera de definições do governo, mas os papéis continuaram a vencer.

+ Veja os marcos dessa história nas últimas quatro décadas

Mesmo quando o sistema voltou a funcionar, ainda havia o principal problema: o que fazer com os títulos que tinham vencido no período em que o sistema ficou inoperante? Como evitar que o governo ficasse insolvente, iniciando um problema sistêmico que poderia abalar a credibilidade da economia do país? A equipe do Selic tinha um desafio: identificar e separar todos os títulos vencidos. A solução encontrada foi mudar o primeiro algarismo do ano de vencimento. A mudança foi feita manualmente e permitiu separar todas as obrigações não pagas, garantindo o acerto futuro. Aos poucos, o mercado de títulos voltou ao normal.

Segundo Ruben Galvão, ex-chefe da Dicel (Divisão de Administração do Selic), isso foi possível porque, naquela época, o sistema registrava as operações com o formato de data com quatro dígitos para o ano, pois tinha de estar preparado para processar informações de títulos com vencimento para depois do ano 2000. “Por isso, também, o Selic não precisou gastar um centavo para corrigir eventuais problemas que poderiam surgir com o Bug do Milênio, na virada de 1999 para 2000”, lembra.

Desafios tecnológicos para aperfeiçoar o sistema

A estabilidade econômica só veio em 1994, com o Plano Real. A partir dele, o Selic deu um salto tecnológico e experimentou um período de forte aperfeiçoamento. Em 1996, foram adotados dois sistemas que democratizaram o acesso aos leilões de títulos e de compromissadas, eliminando a ineficiência que as ofertas feitas por telefone e em envelopes geravam.

Outro grande desafio do Selic veio em 2002: a adequação ao SPB (Sistema de Pagamentos Brasileiro). Por determinação do BC, todas as operações com títulos federais deveriam ser liquidadas na hora, e não mais de um dia para o outro, e individualmente, e não mais de forma agrupada. A mudança obrigou o Selic a verificar a disponibilidade do título e a assegurar que o comprador em potencial tinha dinheiro para efetuar o pagamento. Assim, eliminou-se de vez o risco de inadimplência. Para que isso ocorresse, houve uma grande mudança no sistema, que deixou de ser DNS (Deferred Net Settlement) e passou a ser RTGS (Real Time Gross Settlement). Traduzindo: se antes o Selic enviava a ordem de liquidação do título à noite para o Sistema de Reservas Bancárias (o que era chamado de liquidação líquida deferida), com o RTGS esse processo ficou em tempo real. Assim que título era comprado, ele era liquidado financeiramente.

"O Selic não precisou gastar um centavo para corrigir eventuais problemas que poderiam surgir com o Bug do Milênio, na virada de 1999 para 2000" - Ruben Galvão

Ao longo dos anos, o Selic registrou inúmeros avanços, sempre com objetivo de facilitar a utilização e atender, de forma cada vez mais ágil, às necessidades do mercado. Nos anos 2000, as instituições não participantes da RSFN (Rede do Sistema Financeiro Nacional) passaram a efetuar suas operações na IOS (Interface Operacional do Selic), plataforma amigável de acesso ao sistema – substituindo a tela de lançamento DOC-8.

Também foram modernizados importantes sistemas de leilão: de títulos públicos, de operações compromissadas e de ofertas a dealers. Recentemente, na década de 2010, as melhorias foram voltadas para outros dois sistemas: o Logon; que aperfeiçoou a gestão dos perfis dos usuários das instituições participantes do Selic; e o Cadastro; que permitiu, entre outras novidades, a inclusão dos dados dos clientes pelas próprias instituições participantes, trazendo autonomia, agilidade e descentralização. Além disto, para garantir a operação ininterrupta dos serviços do Selic, foi inaugurado um novo escritório de contingência no Rio de Janeiro.

De olho no futuro

Atualmente, as inovações tecnológicas impõem desafios ao mercado e, consequentemente, ao Selic. Ao mesmo tempo, abrem inúmeras oportunidades para maior crescimento de um sistema tão robusto e relevante para o funcionamento dos negócios. Um dos projetos em andamento é o Pre-Matching, com objetivo de padronizar e automatizar o processo das instituições participantes depois do fechamento do negócio e antes do registro no Selic, quando é necessário detalhar e complementar algumas informações da operação. Hoje, isso é feito de forma manual e o Pre-Matching auxiliaria na troca e na padronização destas informações. A expectativa é que o projeto comece no ano que vem.

Melhorar a experiência do usuário com o Selic também está no radar. Serão reformuladas diversas telas do sistema para facilitar a consulta e a navegação dos participantes, além do lançamento de um chat com uso de inteligência artificial para aproximá-los ainda mais do Selic. “O Selic está se preparando para o futuro e a ANBIMA, como parceira, também está atenta às necessidades do mercado”, diz Francisco Vidinha, superintendente do Selic.

Os grandes marcos das quatro décadas do Selic

Conheça os principais acontecimentos e datas que fazem parte dessa trajetória

Ao longo dos 40 anos de atividade, o Selic acompanhou momentos emblemáticos da economia brasileira. Nos anos 80, por exemplo, com o lançamento da LBC (Letra do Banco Central), participou da criação da taxa Selic, que se tornou a referência básica de juros da economia brasileira. Já no começo dos anos 90, com o congelamento da poupança e dos investimentos no Plano Collor, o Selic teve, pela primeira vez, as negociações pausadas por 15 dias.