Por Marianna Nova (*)

O campo

As Entidades de Previdência Complementar brasileiras possuem um longo passado construindo métodos de gestão para suas atividades. Embora existam entidades de previdência com mais de 100 anos, apenas nas últimas décadas os processos passaram a ganhar maior sofisticação, direcionando as entidades para uma gestão mais integrada.

Os processos se tornaram mais robustos, mais detalhados e foram impulsionadas pela evolução da legislação, pelo cenário econômico, pela efetiva melhora na qualidade de vida. Premissas como estas foram importantes para o amadurecimento do setor. Atualmente, o mercado previdenciário aplica diversas metodologias de gestão e controle, as quais interagem com as principais variáveis de risco inerentes à atividade.

As vacas gordas

O sistema econômico é implacável. De um lado, enquanto o Brasil suportava altos índices inflacionários, taxas de juros galopantes, as entidades se beneficiavam de investimentos em Renda Fixa com rendimentos muito acima da taxa de juros real máxima de 6% (seis por cento) estabelecida pela legislação, ao mesmo tempo em que aplicavam premissas de mortalidade estáticas. Embora existissem mecanismos de controle, o retorno real a partir dos investimentos era capaz de mascarar boa parte da utilização de premissas menos precisas.

Mas as mudanças político-econômicas ocorridas nos últimos vinte anos foram essenciais para uma transformação radical no mercado financeiro e, por consequência, as rentabilidades passaram por uma grande redução. Os títulos públicos federais indexados pelo IPCA e pelo IGP-M foram emitidos com rentabilidades por volta de 6% ao ano, promovendo retornos próximos, e muitas vezes inferiores, aos exigidos pela meta atuarial máxima. A estabilização da economia promoveu a retração do risco e do retorno.

A mudança dos mecanismos financeiros rompeu a barreira da baixa diversificação dos investimentos das entidades. Surgia enfim o momento onde a necessidade de uma gestão mais ativa e mais atenta aos comportamentos econômicos. Quem tinha uma reserva satisfatória poderia enfrentar o futuro com menos risco em sua carteira de ativos.

Período de estiagem

Acompanhando a estabilização econômica, o Risco Brasil se reduziu, como todo o risco atrelado aos investimentos domésticos. A necessidade de especialização aumentou, e com isso importamos cada vez mais a experiência de mercados mais desenvolvidos para melhorar a gestão dos investimentos. A diversificação do portfólio se tornou essencial, abrindo oportunidades para segmentos de aplicação antes esquecidos.

No mesmo contexto, a ciência atuarial trouxe uma enorme bagagem estrangeira sobre os riscos relativos à evolução da mortalidade, o que causou preocupação nos órgãos reguladores das entidades. Era óbvio o aumento da expectativa de vida da população e a legislação estava se adaptando ao contexto de controle destas premissas.

No entanto, a partir do momento em que as entidades passaram a implantar métodos de gestão atuarial de acordo com a realidade dos seus planos, novas surpresas ocorreram.

Planos considerados superavitários se tornaram equilibrados, para depois deficitários. As reservas acumuladas em períodos anteriores, distribuídas para os participantes, já não eram mais acessíveis.

Para agravar a situação, as entidades não imaginavam que estariam frente a um grave período econômico – A Crise de 2008.

Embora a estabilidade econômica tenha amortecido o difícil período entre 2008 e 2010, felizmente o interesse em ampliar os métodos de gestão, inclusive integrada, ganhou destaque.

Ao final de 2012, uma série de grandes alterações ocorreu, com a mudança do teto das taxas de juros, além da nova exigência normativa para justificar a manutenção de premissas atuariais e econômicas, com a divulgação da Resolução MPS/CNPC nº 09/12. A Instrução Previc nº 07/13, na sequência, esclareceu quais seriam os mecanismos de gestão dos riscos do plano, unificando a gestão atuarial e dos investimentos em uma mesma avaliação.

Estudo de aderência – Período de diagnóstico

O risco atuarial é definido por qualquer premissa que possa ser gerenciada para assegurar os padrões de segurança econômico e financeira, com fins específicos para preservar a liquidez, solvência e o equilíbrio do plano.

Em um ambiente econômico mais exigente, o Órgão Regulador assumiu a frente, implantando métodos de controle e assegurando sua aplicação, além de definir quais são os principais responsáveis, de acordo com as classes de conhecimento. Tanto a equipe atuarial quanto a equipe de investimentos foram chamadas a trabalharem juntas, de modo a compreenderem quais são os impactos das variáveis previstas em cada contexto.

Elaboração dos Estudos Técnicos com base na Instrução Previc nº 7

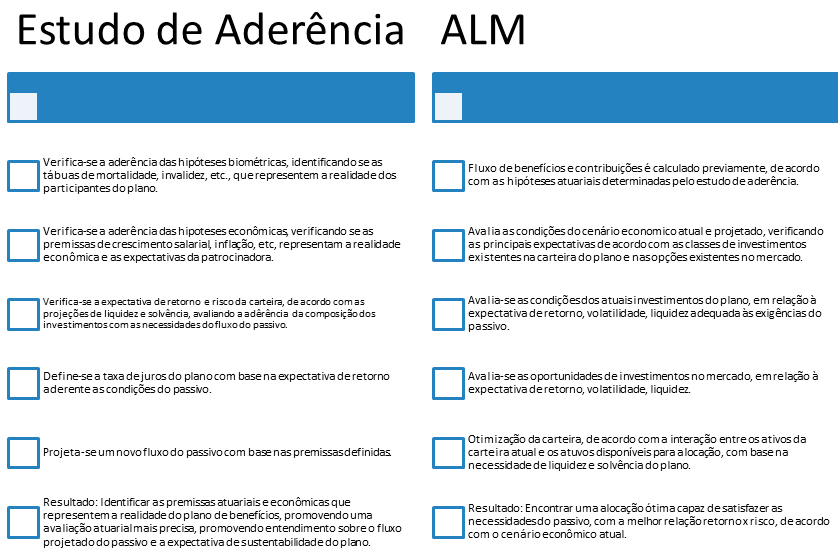

O objetivo dos estudos técnicos é embasar a adoção das hipóteses atuariais e econômicas utilizadas, de modo que as premissas vigentes estejam representando as características particulares de cada plano de benefícios. Inclui utilizar expectativas de mortalidade, invalidez, casamento e nascimento, crescimento salarial, etc., que sejam factíveis com a realidade dos participantes do plano e com o tipo de benefícios que é pago a eles na ocorrência dos eventos. Com base nestas informações é possível projetar o fluxo de benefícios pagos anualmente, bem como as contribuições.

Por outro lado, é necessário identificar se a composição dos investimentos do plano é aderente com as características deste fluxo, se ela atende as necessidades de liquidez durante todo o período de existência do plano e se os retornos esperados pelos investimentos, além de serem suficientes para o pagamento até o último participante. Denomina-se isto, especificamente, de Estudo de Convergência da Taxa de Juros.

Em outras palavras, o estudo exigido pela legislação prevê em especial que as entidades revisem todas as premissas adotadas para projeção das despesas, e se o nível de rentabilidade projetada dos investimentos, compostos pelas contribuições dos participantes e dos patrocinadores, satisfazem estas projeções, com a finalidade precípua de estabelecer a taxa máxima de juros atuariais com o nível de confiança estabelecido na norma vigente.

Diferenças entre o Estudo de Convergência da Taxa de Juros e o ALM

Embora a Instrução Normativa Previc nº 07/13 tenha por objetivo principal estabelecer orientações e procedimentos para atestar a adequação e aderência das premissas adotadas, garantindo ao órgão regulador acompanhar os métodos adotados de controle e eficiência do plano de benefícios,as entidades de previdência tem, durante o período de avaliação das premissas, a oportunidade de estabelecer mecanismos de diagnóstico.

Dado que todas as variáveis avaliadas têm pleno impacto sobre a gestão da entidade no longo prazo, é importante que este momento seja aproveitado para verificar se, mesmo que a fundação apresente aderência das hipóteses adotadas, existe a possibilidade de melhorar a situação do plano, seja de acordo com o seu desenho, seus participantes, do cenário econômico atual e de seus investimentos.

O fluxo de caixa do passivo líquido, resultante da diferença da projeção do fluxo dos benefícios e das contribuições, após a avaliação precisa de suas premissas, tem pouca ou nenhuma interferência externa que não tenha sido avaliada no estudo de aderência, exceto em casos onde existe planejamento por parte da patrocinadora de entradas ou saídas significativas do plano, ou de um plano de mudança de cargos que possa alterar os níveis salariais. Fora de casos específicos como estes, o fluxo pode ser considerado estável.

No entanto, mesmo que o estudo de aderência considere uma carteira de investimentos que proporcione a rentabilidade e a liquidez necessárias para atender aos objetivos do plano, certamente esta carteira de investimentos não será a mesma no curto prazo. Os investimentos que fazem jus aos pagamentos dos benefícios podem sofrer alterações significativas de acordo com o cenário econômico, o qual também pode abrir oportunidades ou representar ameaças quanto aos investimentos disponíveis no mercado.

Diante deste período de diagnóstico, o estudo de Gestão de Ativos e Passivos (Asset Liability Management) é responsável por nortear o processo para a tomada de decisão. ALM é a prática da gestão de um plano de benefícios, de modo que as decisões e ações são coordenadas entre o passivo e o ativo do plano. O ALM pode ser definido como um processo contínuo de formulação, implementação, monitoramento e revisão de estratégias relacionadas a ativos e passivos para assegurar a liquidez e a solvência do plano. Diferente do estudo de aderência, o estudo de ALM é capaz de encontrar uma composição de investimentos ideal para o plano de benefícios, de acordo com o cenário econômico projetado, do nível de risco atual da carteira de investimentos, do nível de risco dos ativos avaliados e do nível de risco aceitável pelo fluxo do passivo.

Política de Investimentos

Sendo o ALM uma importante ferramenta de gestão dos ativos e passivos de acordo com a revisão de comportamentos do mercado, a Política de Investimentos tem como objetivo formalizar o plano de gestão. O documento traçará as diretrizes dos investimentos do plano de benefícios, em relação aos limites mínimos e máximos de alocação por segmento de aplicação, a alocação objetivo, a tolerância ao risco, a partir das projeções estabelecidas pelo estudo de ALM anual.

Este documento é importante tanto para atender às determinações dos órgãos reguladores, como divulgar adequadamente o planejamento da entidade naquele ano para todos os interessados, sejam eles gestores internos e externos, os participantes do plano, patrocinadores, concluindo o processo de avaliação, tomada de decisão e planejamento para o próximo ano.

Conclusão

O ambiente político e econômico foi propício para alimentar as principais mudanças na gestão dos fundos de pensão. Inúmeros eventos foram responsáveis por este desenvolvimento, cada qual relacionadas com as mais importantes variáveis de risco a serem tratadas pelas entidades de previdência.

Hoje, temos em mãos ferramentas essenciais para que a gestão das entidades de previdência seja eficiente. Elas promovem a reflexão sobre o passado do plano por meio do Estudo de Aderência, induzem a execução de um planejamento ajustado com o cenário econômico e de novas oportunidades de investimento a partir do Estudo de ALM, e fornecem uma verdadeira carta de navegação com a Política de Investimentos.

Com a divulgação da Resolução MPS/CNPC nº 15, ao final de 2014, o mercado previdenciário adquiriu um novo formato de avaliação, com a divulgação de premissas para verificação da aderência das taxas de juros e por consequência mais uma Instrução pode estar se aproximando.

Neste contexto, é importante estar preparado para promover um processo operacional adequado ao atendimento de todos os passos da gestão de ativos e passivos.

E você, está preparado?

(*) Marianna Nova é Atuária, graduada Pontifícia Universidade Católica de São Paulo – PUC/SP, Pós graduanda em Finanças pela Fundação Getúlio Vargas, trabalhou na Risk Office Consultoria Financeira como Coordenadora Lider de Risco, atuou como Subscritora de Risco na J. Malucelli Seguradora, contribuiu na Exacttus Consultoria Atuarial como Assistente Atuarial, foi Trainee na Munich Re Group. Atualmente é Consultora Atuarial na GAMA Consultores Associados.

Fonte: GAMA Consultores Associados, em 05.05.2015.