A Funpresp-Jud está sempre atenta à transparência e à educação financeira e previdenciária dos seus participantes. Por isso, sempre produz conteúdos sobre os temas. Nesta matéria você irá saber a importância da Funpresp-Jud na vida pós-laboral dos participantes e dos seus dependentes.

A Fundação foi criada para suprir aquela parte que ficará descoberta quando o participante se aposentar. Afinal, os proventos de aposentadoria pagos pelo Regime Próprio de Previdência Social (RPPS) serão limitados ao teto do Regime Geral de Previdência Social (RGPS), cujo valor atual é R$ 7.087,22, bem inferior ao rendimento recebido na ativa no final de sua carreira.

O dever fiduciário da Fundação é administrar uma poupança coletiva para o pagamento futuro de um benefício previdenciário. As contribuições realizadas à Funpresp-Jud pelo participante e pelo órgão patrocinador têm o objetivo de auxiliar na constituição de poupança suficiente para complementar a sua renda durante a aposentadoria.

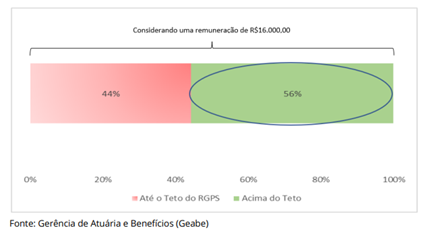

Observe o exemplo abaixo, de um participante com remuneração de R$ 16.000,00. Ao se aposentar, 56% de sua remuneração ficará sem cobertura previdenciária e isso também vale para a pensão devida aos beneficiários. Nesse caso, a cobertura dada pela Funpresp-Jud passa a ser principal e o RPPS se torna o regime acessório.

A gestão dos recursos que são alocados na Funpresp-Jud considera, prioritariamente, um horizonte de médio e longo prazos, para que todo o montante acumulado passe a ser utilizado para a conversão de renda mensal, complementar ao que é pago pelo RPPS. É importante entender essa questão, que é diferente do modo de operação das Entidades Abertas de Previdência Complementar (EAPCs), como os bancos, onde há uma flexibilização no acesso dos recursos.

Nesse sentido, as regras mais restritivas de acesso aos recursos de aposentadoria estabelecidas pelas Entidades Fechadas de Previdência Complementar (EFPCs), como a Funpresp-Jud, comparativamente às EAPCs, não devem ser encaradas como algo ruim, pois elas foram adotadas para garantir ao gestor dos recursos a tranquilidade necessária para realizar uma estratégia de investimentos de prazo mais longo, efetivamente com o objetivo de melhor formação da poupança previdenciária do participante do fundo de pensão.

É um cenário diferente daquele em que atua o gestor de uma Entidade Aberta, que costuma manter parcelas elevadas de recursos em investimentos mais conservadores e líquidos, pois a qualquer momento pode haver resgates expressivos que, necessariamente, devem ser honrados. Tal estratégia não é a mais eficiente para a gestão de recursos que serão utilizados no longo prazo.

Também é necessário reforçar o entendimento de que os recursos direcionados às EFPCs em geral, e à Funpresp-Jud em particular, são de caráter previdenciário, de longo prazo, e que não devem sem misturados com a gestão dos investimentos de curto e médio prazos, esses sim a cargo dos próprios participantes. Dessa forma, entender a Fundação como um veículo puramente de investimento é errôneo e gera distorção na análise e na própria alocação do investimento do participante.

Outra questão fundamental se refere à contribuição paritária na previdência complementar fechada, algo que não ocorre na previdência complementar aberta, nem na gestão própria dos investimentos, mesmo que de longo prazo e que tenha como objetivo a aposentadoria. Aqueles que optam por não aderir à Funpresp-Jud, já de partida têm uma grande perda com a renúncia da contribuição que o órgão patrocinador faria em seu nome, pois a cada R$ 100,00 depositados pelo participante, o órgão patrocinador aporta o mesmo valor, e do total repassado, considerando o plano de custeio vigente, R$ 164,00 são utilizados para a formação da sua poupança previdenciária, ou seja, para o cálculo da sua aposentadoria e dos benefícios aos seus dependentes.

Um servidor ou membro que acredita que consegue fazer seu planejamento previdenciário de forma individual, precisa ter em mente que a rentabilidade a ser alcançada, de forma consistente ao longo do tempo, necessita ser elevada o suficiente e bastante superior à obtida pela Funpresp-Jud para repor essa diferença inicial de 64% em favor do participante patrocinado da Fundação, considerando apenas a contrapartida que o órgão patrocinador faz em seu nome.

Também é importante destacar que todo o esforço contributivo realizado na atividade pode ser utilizado para reduzir a base do imposto de renda que é pago anualmente. Isso além de mensalmente ser reduzida a sua base de pagamento de imposto de renda retido na folha de salários (alíquota de 27,5%). Na declaração de ajuste anual pode ser utilizada até 12% da sua renda bruta anual com as contribuições realizadas para a previdência complementar. E, na Funpresp-Jud, as contribuições facultativas entram 100% para a formação da reserva previdenciária, sem qualquer desconto.

Ainda em comparação com as Entidades Abertas, analisamos as condições dos regulamentos de alguns planos comercializados e encontramos as seguintes condições: o cliente escolhe o prazo para o recebimento da renda (máximo de 240 meses) e ela será convertida considerando uma taxa de juros de 0%, havendo apenas a correção pela inflação e o repasse de 70% do excedente financeiro, ou seja, as EAPCs ficam com parte do excedente financeiro que está sendo formado com o esforço contributivo do cliente e, normalmente, ainda cobram taxa de administração para fazer a gestão desses recursos. Além disso, ao final do prazo escolhido para a concessão do benefício, termina o pagamento.

Já na Funpresp-Jud, a renda do participante será calculada considerando a expectativa de sobrevida no momento da aposentadoria, sendo que atualmente adotamos a taxa de juros anual de conversão da renda de 4,15% ao ano, além da inflação (IPCA), e o benefício é recalculado anualmente em função da rentabilidade alcançada e do prazo remanescente. Além disso, não há retenção de qualquer excedente financeiro, pois o repasse é de 100% da rentabilidade alcançada no período.

Adicionalmente, após o encerramento do prazo da expectativa de sobrevida estimada, o participante e seus beneficiários fazem jus ao recebimento do benefício de sobrevivência, que é pago com recursos que foram destinados ao Fundo de Cobertura de Benefícios Extraordinários (FCBE), enquanto o participante estiver vivo. Após o seu óbito, caso haja beneficiários, ocorre ainda a reversão em pensão, com o benefício sendo corrigido anualmente pela inflação (IPCA).

É nítido que o ganho do participante patrocinado da Funpresp-Jud não é apenas referente àqueles 64% iniciais, destinados ao seu saldo de conta, mas pode ir muito além disso, por conta do FCBE, que embora não tenha seus recursos “carimbados” em nome dos participantes por ser um fundo coletivo, é destinado a todos os participantes e, eventualmente, a seus beneficiários, algo que simplesmente não existe nem nas EAPCs, nem na gestão própria da aposentadoria pelos investidores em geral.

Sendo assim, o Plano de Benefícios JusMP-Prev possui aspectos amplamente favoráveis aos servidores e membros dos órgãos patrocinadores para a formação da poupança previdenciária, com o objetivo de possibilitar uma segurança financeira adicional e auxiliá-los após o fim do período laboral.

Fonte: Funpresp-Jud, em 29.08.2022.