Artigo – IMA-B com IPCA+7%: Oportunidade ou armadilha? Uma leitura técnica com viés histórico – Por Fabiano Zimmermann*

A decisão entre alocar em ativos indexados à inflação ou permanecer no CDI é recorrente na gestão de portfólios brasileiros. Em particular, os títulos públicos atrelados ao IPCA, representados pelo índice IMA-B, despertam interesse sempre que a curva de juros reais abre e oferece taxas superiores a 6,5% ou 7% ao ano. Mas como conciliar o racional teórico com a performance recente aquém do esperado?

A resposta exige olhar além da fotografia e entender o filme — e os dados históricos ajudam a colocar essa discussão em perspectiva e, quando o prêmio é alto, a história joga a favor.

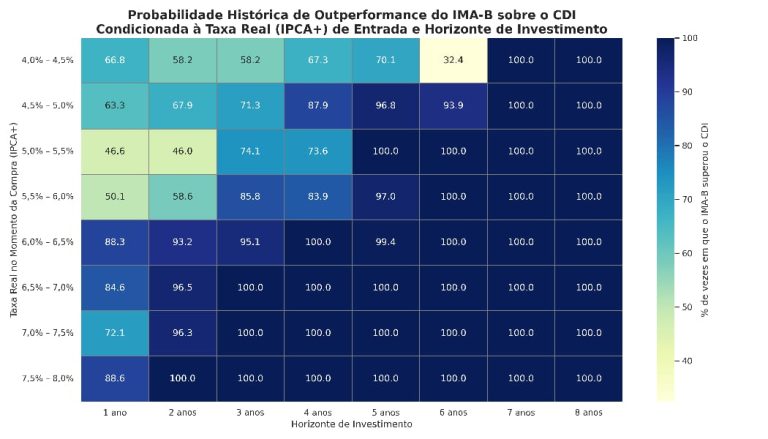

Uma análise técnica da performance do IMA-B mostra que o nível da taxa real de entrada é o principal fator explicativo da assimetria contra o CDI. Ao estratificar janelas móveis de 1 a 8 anos segundo o yield-to-maturity real de compra, o que se vê é contundente: sempre que o investidor compra a uma taxa real próxima ou superior a IPCA+7%, a chance de superar o CDI no médio e longo prazo ultrapassa 90% — e atinge 100% a partir de 3 anos de carregamento.

Mesmo para janelas curtas, o índice se mostra competitivo. Com IPCA+7,5%, o IMA-B superou o CDI em quase 89% das janelas de 1 ano, e em 100% das janelas de 2 anos ou mais. A lógica é clara: quando o mercado exige prêmios reais tão elevados, ele embute um nível de pessimismo fiscal, político ou inflacionário — que raramente se concretiza na intensidade precificada.

O desempenho recente (2022–2024): um contraponto necessário

Apesar da assimetria histórica favorável, o desempenho do IMA-B nos últimos dois anos tem desafiado essa narrativa. Investidores que alocaram em NTN-Bs longas a taxas reais entre 5,5% e 6,5% viram seus portfólios perderem para o CDI.

Alguns vetores explicam essa dinâmica:

- A Selic elevada por tempo prolongado, com CDI batendo IPCA + 7% líquido, dificultou qualquer superação no curto prazo;

- A inflação corrente abaixo da implícita reduziu a entrega dos cupons reais;

- A reabertura da parte longa da curva real, influenciada por incertezas fiscais e ruídos institucionais, gerou marcação negativa.

Ou seja, a decisão de alocar em inflação longa continua válida — mas não pode ser descolada do horizonte de carregamento. Quem precisa de liquidez ou retorno no curto prazo deve calibrar duration e diversificação com mais cuidado.

O gráfico da assimetria: quando o IMA-B joga a favor

A tabela a seguir evidencia como a probabilidade de o IMA-B superar o CDI cresce com a taxa real de entrada e com o tempo:

- Com IPCA+6,5%, o índice superou o CDI em 100% das janelas de 4 anos ou mais

- Com IPCA+7%, essa dominância começa a partir de 3 anos de carregamento

- Abaixo de IPCA+5,5%, o risco de underperformance cresce substancialmente — inclusive em horizontes longos

Fonte: Anbima e BCB. Elaboração: ASA. Período Analisado: desde 2006

Essa abordagem empírica oferece um contrapeso à tentação do market timing baseado apenas em fluxo ou intuição. Trata-se de usar a estatística como ferramenta de convicção estrutural, especialmente em momentos de estresse de mercado.

O que fazer agora? Com a curva nesses níveis elevados?

Em 2025, com a curva de juros reais voltando a flertar com IPCA+ 7,5% em vencimentos intermediários e longos, o investidor técnico deve estar atento:

- Essa taxa implica um retorno real bruto de mais de 100% em 10 anos, além da reposição integral do IPCA.

- Se o cenário fiscal não se deteriorar além do já precificado, o espaço para valorização via fechamento da curva é relevante.

- O custo de oportunidade (CDI) tende a cair se a Selic seguir trajetória descendente — o que favorece ainda mais o desempenho relativo do IMA-B.

A principal falácia é tratar o IMA-B como posição tática de curto prazo. A marcação a mercado pode penalizar no curto horizonte, mas os dados mostram que, com disciplina e prazo, o prêmio real elevado compensa com sobras.

Alocar com IPCA+7% ou mais é como comprar volatilidade com prêmio gordo: você pode precisar de tempo, mas a estatística histórica joga a seu favor.

Em um mundo onde retornos reais estão comprimidos globalmente, ter a chance de ganhar 7% acima da inflação é uma anomalia — e, provavelmente, uma das oportunidades mais assimétricas da renda fixa brasileira.

*Fabiano Zimmermann é head de renda fixa do ASA

Fonte: Abrapp em Foco, em 15.07.2025.